Vorsorge

Berufsunfähigkeitsversicherung

Stellen Sie sich vor, Sie können wegen einer Erkrankung oder nach einem Unfall nicht mehr arbeiten. Die gesetzliche Absicherung ist dann viel zu gering, um Ihren bisherigen Lebensstandard zu halten.

Was ist eine Berufsunfähigkeitsversicherung?

Die Fähigkeit, unseren Beruf auszuüben, ist eine der grundlegendsten Säulen unserer Existenz – sie ermöglicht uns nicht nur, unseren Lebensunterhalt zu verdienen, sondern auch unsere Träume zu verwirklichen und für unsere Lieben zu sorgen.

Doch was passiert, wenn diese Fähigkeit plötzlich und unerwartet bedroht wird?

Eine Berufsunfähigkeitsversicherung (BU) bietet Ihnen finanzielle Sicherheit, falls Sie aufgrund einer Krankheit, eines Unfalls oder einer anderen gesundheitlichen Beeinträchtigung nicht mehr in der Lage sind, Ihren Beruf auszuüben. Die BU zahlt Ihnen eine monatliche Rente, wenn Sie zu mindestens 50 % berufsunfähig sind und somit Ihren Lebensunterhalt nicht mehr durch Ihre berufliche Tätigkeit bestreiten können.

Tipp: Ein Abschluss in jungen Jahren und in gutem Gesundheitszustand sichert einen günstigen Beitrag!

Warum eine Berufsunfähigkeitsversicherung?

In einer Zeit, in der die Unvorhersehbarkeit des Lebens allgegenwärtig ist, wird deutlich, warum eine Berufsunfähigkeitsversicherung unverzichtbar ist. Sie ist der Schutzschild, der Ihnen in solchen herausfordernden Zeiten Sicherheit bietet. Denn sie garantiert Ihnen nicht nur eine finanzielle Absicherung, sondern auch die Gewissheit, dass Ihre finanzielle Existenz und die Ihrer Familie geschützt sind, egal welche Wendung Ihr Leben nehmen mag.

Was sind die Gründe für Berufsunfähigkeit?

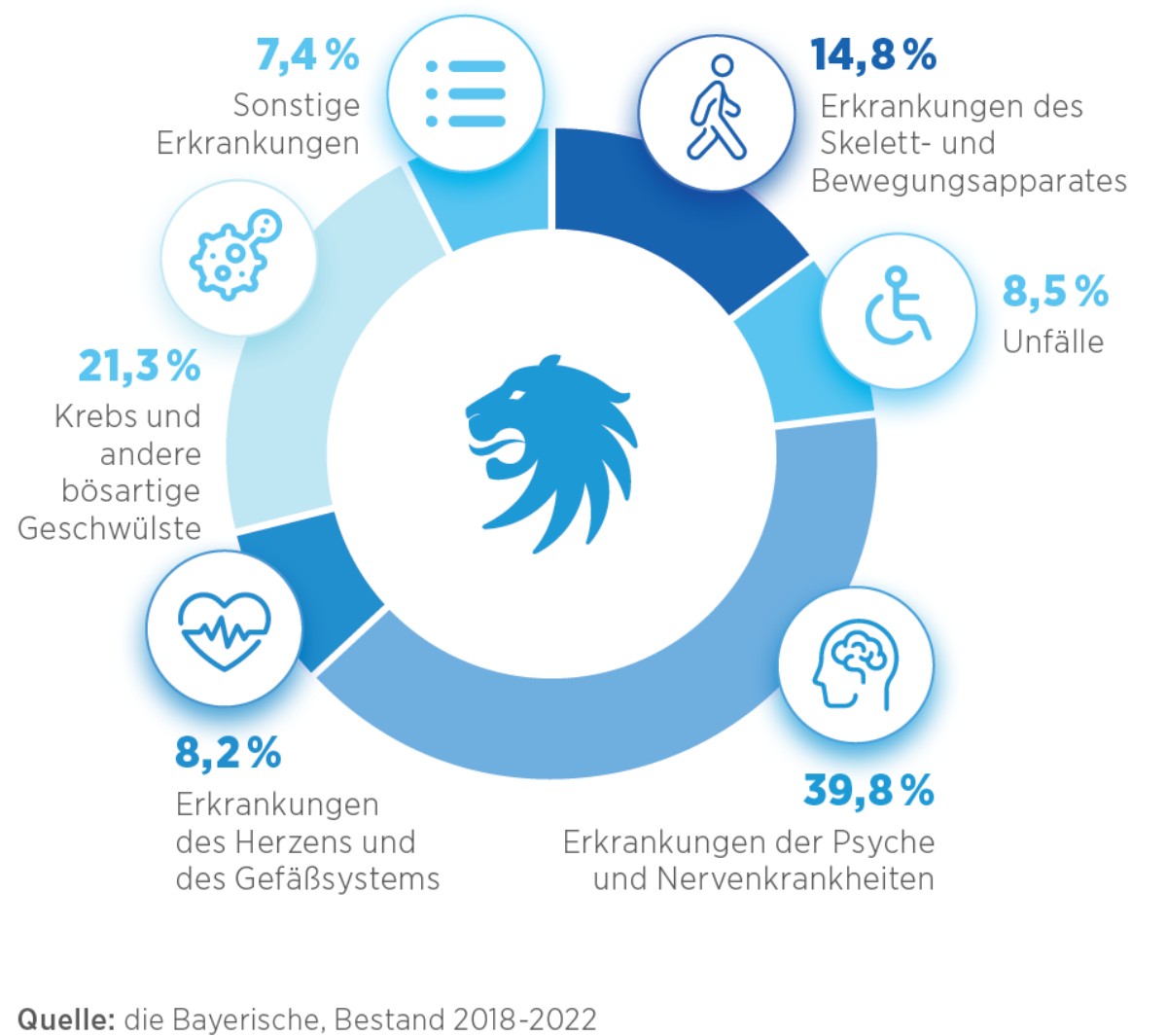

Die Gründe für Berufsunfähigkeit sind vielfältig. Mit fast 40% gehören Erkrankungen der Psyche und Nervenkrankheiten zu den häufigsten Ursachen. An zweiter Stelle folgen Krebs und andere bösartige Geschwülste; sie sind in 21,3% der Fälle die Ursache für eine dauerhafte Arbeitsunfähigkeit. Erkrankungen des Skelett- und Bewegungsapparates sind mit 14,8% die dritthäufigste Ursache.

Leistungen der Berufsunfähigkeitsversicherung der Bayerischen

Die Berufsunfähigkeitsversicherung der Bayerischen bietet Ihnen umfassenden, finanziellen Schutz im Falle der Berufsunfähigkeit. Durch sinnvolle Zusatzleistungen kann der Versicherungsschutz noch ergänzt werden.

-

BU PROTECT

-

Weltweiter Versicherungsschutz

Work-and-Travel, Auslandsjahr in den USA, Sabbatical auf Bali – egal wohin der Weg führt: Der Versicherungsschutz bleibt uneingeschränkt bestehen. So ist man jederzeit und überall bestens abgesichert, ob auf Reisen, bei einem längeren Auslandsaufenthalt oder bei einem Umzug ins Ausland.

- 100 % Leistung ab 50 % Berufsunfähigkeit

- Bei Berufswechsel gilt automatisch der zuletzt gewählte Beruf

-

Nachversicherungsgarantie ohne erneute Gesundheitsprüfung

Nach einem Ereignis wie Hochzeit, Geburt des Kindes oder einem Gehaltssprung können Sie Ihren Versicherungsschutz nachträglich erhöhen – und das ohne erneute Gesundheitsprüfung.

-

Echte Dienstunfähigkeit-Klausel für Beamte

Für Beamte enthält unsere BU-Versicherung eine echte DU-Klausel. Diese sichert zu, dass die Dienstunfähigkeits-Rente schon mit Vorlage von medizinischen Nachweisen und der Verfügung der Entlassung oder Ruhestandsversetzung durch den Dienstherrn gezahlt wird.

-

Verzicht auf abstrakte Verweisung

Wir verzichten auf die Prüfung, ob Sie als versicherte Person statt Ihres letzten Berufs evtl. eine andere vergleichbare Tätigkeit ausüben könnten.

-

Verzicht auf konkrete Verweisung (nur mit Option Prestige-Schutz)

Wir verzichten auf die Prüfung, ob Sie als versicherte Person statt Ihres letzten Berufs evtl. eine andere vergleichbare Tätigkeit ausüben könnten. Das gilt leider nicht für Schüler/Schülerinnen, Studierende, Beamte, Richter, Soldaten, Freiwillig Wehrdienstleistende sowie Hausfrauen/-männer.

-

Leistung rückwirkend ab Beginn der BU

Wenn die Prüfung Ihres Anspruchs erst zeitversetzt abgeschlossen werden kann, erhalten Sie von uns auch rückwirkend die garantierten Leistungen ab Eintritt der Berufsunfähigkeit.

-

Volle Leistung auch bei Krankschreibung bzw. Arbeitsunfähigkeit von mindestens 6 Monaten (nur mit Option AU-Schutz)

Auch eine vorübergehende Arbeitsunfähigkeit kann schnell ein Loch in die Haushaltskasse reißen. Der Anspruch auf Lohnfortzahlung bei gesetzlich Krankenversicherten gilt nur 6 Wochen. Anschließend würden Sie nur noch rund 75 % Prozent des Nettoeinkommens als Krankentagegeld erhalten. Bei uns erhalten Sie eine Absicherung, die Sie auch bei vorübergehender Krankschreibung (mindestens 6 Monate bzw. 3 Monate zzgl. 3 Monate Prognose) bzw. Arbeitsunfähigkeit unterstützt. Das bedeutet, Sie erhalten rückwirkend ab dem ersten Tag der Krankschreibung die volle Leistung.

-

Leistung bei Pflegebedürftigekeit und Demenz

Mit der Berufsunfähigkeitsversicherung der Bayerischen erhalten Sie die vertraglichen Berufsunfähigkeitsleistungen auch bei frühzeitig eintretender Pflegebedürftigkeit oder Demenz – unabhängig vom Vorliegen einer Berufsunfähigkeit. Das ist wichtig, denn die gesetzliche Pflegeversicherung stellt lediglich eine soziale Grundsicherung in Form von unterstützenden Hilfeleistungen dar. Das bedeutet, dass auf eine pflegebedürftige Person trotzdem noch erhebliche Kosten zukommen.

-

Leistung bei Pflege und Demenz auch im Rentenalter (nur mit Option Pflege-Schutz)

Sie können die Pflegeleistung auch lebenslang mit uns vereinbaren. Dann läuft die Pflege-Rente auch nach Ende der Berufsunfähigkeitsleistungen einfach weiter.

- 3 Monatsrenten Soforthilfe (nur mit Option Prestige-Schutz)

- Einmalige Wiedereingliederungshilfe (nur mit Option Prestige-Schutz)

- Umorganisationshilfe (nur mit Option Prestige-Schutz)

-

Weltweiter Versicherungsschutz

Work-and-Travel, Auslandsjahr in den USA, Sabbatical auf Bali – egal wohin der Weg führt: Der Versicherungsschutz bleibt uneingeschränkt bestehen. So ist man jederzeit und überall bestens abgesichert, ob auf Reisen, bei einem längeren Auslandsaufenthalt oder bei einem Umzug ins Ausland.

- 100 % Leistung ab 50 % Berufsunfähigkeit

- Bei Berufswechsel gilt automatisch der zuletzt gewählte Beruf

-

Nachversicherungsgarantie ohne erneute Gesundheitsprüfung

Nach einem Ereignis wie Hochzeit, Geburt des Kindes oder einem Gehaltssprung können Sie Ihren Versicherungsschutz nachträglich erhöhen – und das ohne erneute Gesundheitsprüfung.

-

Echte Dienstunfähigkeit-Klausel für Beamte

Für Beamte enthält unsere BU-Versicherung eine echte DU-Klausel. Diese sichert zu, dass die Dienstunfähigkeits-Rente schon mit Vorlage von medizinischen Nachweisen und der Verfügung der Entlassung oder Ruhestandsversetzung durch den Dienstherrn gezahlt wird.

-

Verzicht auf abstrakte Verweisung

Wir verzichten auf die Prüfung, ob Sie als versicherte Person statt Ihres letzten Berufs evtl. eine andere vergleichbare Tätigkeit ausüben könnten.

-

Verzicht auf konkrete Verweisung (nur mit Option Prestige-Schutz)

Wir verzichten auf die Prüfung, ob Sie als versicherte Person statt Ihres letzten Berufs evtl. eine andere vergleichbare Tätigkeit ausüben könnten. Das gilt leider nicht für Schüler/Schülerinnen, Studierende, Beamte, Richter, Soldaten, Freiwillig Wehrdienstleistende sowie Hausfrauen/-männer.

-

Leistung rückwirkend ab Beginn der BU

Wenn die Prüfung Ihres Anspruchs erst zeitversetzt abgeschlossen werden kann, erhalten Sie von uns auch rückwirkend die garantierten Leistungen ab Eintritt der Berufsunfähigkeit.

-

Volle Leistung auch bei Krankschreibung bzw. Arbeitsunfähigkeit von mindestens 6 Monaten (nur mit Option AU-Schutz)

Auch eine vorübergehende Arbeitsunfähigkeit kann schnell ein Loch in die Haushaltskasse reißen. Der Anspruch auf Lohnfortzahlung bei gesetzlich Krankenversicherten gilt nur 6 Wochen. Anschließend würden Sie nur noch rund 75 % Prozent des Nettoeinkommens als Krankentagegeld erhalten. Bei uns erhalten Sie eine Absicherung, die Sie auch bei vorübergehender Krankschreibung (mindestens 6 Monate bzw. 3 Monate zzgl. 3 Monate Prognose) bzw. Arbeitsunfähigkeit unterstützt. Das bedeutet, Sie erhalten rückwirkend ab dem ersten Tag der Krankschreibung die volle Leistung.

-

Leistung bei Pflegebedürftigekeit und Demenz

Mit der Berufsunfähigkeitsversicherung der Bayerischen erhalten Sie die vertraglichen Berufsunfähigkeitsleistungen auch bei frühzeitig eintretender Pflegebedürftigkeit oder Demenz – unabhängig vom Vorliegen einer Berufsunfähigkeit. Das ist wichtig, denn die gesetzliche Pflegeversicherung stellt lediglich eine soziale Grundsicherung in Form von unterstützenden Hilfeleistungen dar. Das bedeutet, dass auf eine pflegebedürftige Person trotzdem noch erhebliche Kosten zukommen.

-

Leistung bei Pflege und Demenz auch im Rentenalter (nur mit Option Pflege-Schutz)

Sie können die Pflegeleistung auch lebenslang mit uns vereinbaren. Dann läuft die Pflege-Rente auch nach Ende der Berufsunfähigkeitsleistungen einfach weiter.

- 3 Monatsrenten Soforthilfe (nur mit Option Prestige-Schutz)

- Einmalige Wiedereingliederungshilfe (nur mit Option Prestige-Schutz)

- Umorganisationshilfe (nur mit Option Prestige-Schutz)

- 30 Tage Widerrufsrecht

- SSL-verschlüsselt

Für wen ist eine Berufsunfähigkeitsversicherung sinnvoll?

Viele denken, Berufsunfähigkeit würde nur ältere Menschen treffen, die schon lange z. B. einer schweren, körperlichen Arbeit nachgehen. Doch das stimmt leider nicht. Immer häufiger können auch Jüngere ihren Beruf aus gesundheitlichen Gründen nur noch teilweise oder überhaupt nicht mehr ausüben. Die Berufsunfähigkeitsversicherung ist für alle sinnvoll, die auf ihr Arbeitseinkommen – aktuell und in Zukunft – angewiesen sind.

Gibt es keinen gesetzlichen Schutz bei Berufsunfähigkeit?

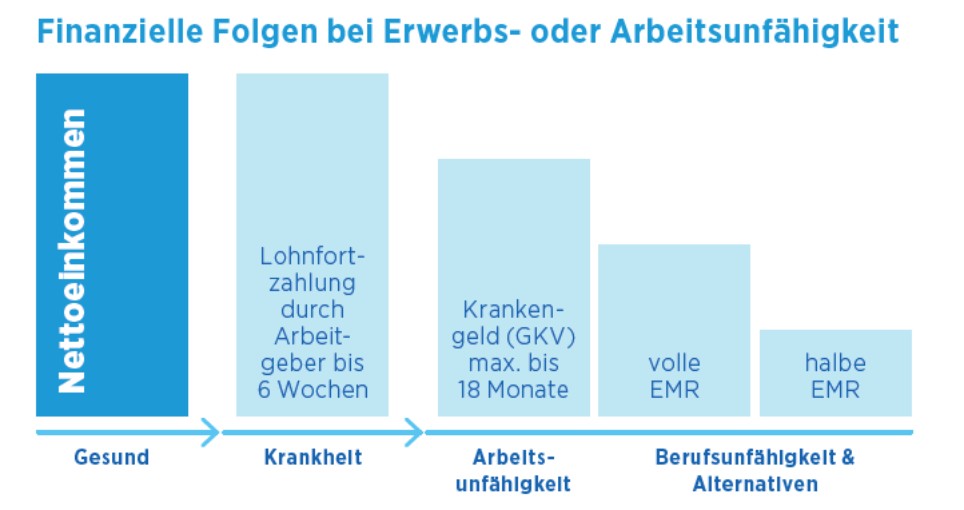

Doch, für einige schon, in Form einer Erwerbsminderungsrente. Allerdings ist diese viel zu gering. Die Deutsche Rentenversicherung unterscheidet zudem noch zwischen vollständiger und teilweiser Erwerbsminderung. Selbst bei vollständiger Erwerbsminderung beträgt die Erwerbsminderungsrente (EMR) in der Regel nur etwa 30 % bis 40 % des Bruttoeinkommens.

Wer hat keinen gesetzlichen Anspruch?

In Deutschland haben nicht alle Personen einen gesetzlichen Anspruch auf Erwerbsminderungsrente. Dazu gehören:

Die Vorteile der Berufsunfähigkeitsversicherung der Bayerischen

Auf einen Blick:

- Schon ab 50 % Berufsunfähigkeit erhalten Sie die volle Rente ohne jede Wartezeit

- Sie genießen weltweiten Versicherungsschutz

- Auch Schüler, Schülerinnen, Studierende und Berufseinsteiger erhalten das volle Leistungspaket

- Auf Wunsch: Inflationsschutz für Ihre Einkommenssicherung durch dynamische Anpassungen

- Aufstockung der Rente bei zahlreichen Lebensereignissen möglich – z.B. nach Abschluss des Studiums oder der Ausbildung, Heirat, Geburt des Kindes, Immobilienerwerb, Karrieresprung u. v. m.

- Ihr Leistungsanspruch kann auch bei vorübergehender Arbeitsunfähigkeit schon ab 6 Monaten bestehen – mit der Option AU-Schutz

- Sie haben Anspruch auf volle Rente auch im Pflegefall oder bei Demenz während der Vertragslaufzeit; lebenslange Leistung gibt es mit der Option Pflege-Schutz

- Für Beamte gibt es eine umfassende, echte Dienstunfähigkeitsklausel

Nachversicherung in der BU – weil im Leben so einiges passiert!

Ihr Versicherungsschutz kann im Laufe der Jahre ebenso individuell angepasst werden wie sich das Leben entwickelt. Mit der Nachversicherungsgarantie ohne erneute Gesundheitsprüfung sind Sie auf der sicheren Seite.

Ob innerhalb der ersten fünf Jahre ohne konkreten Anlass oder bis zu Ihrem 50. Geburtstag zu bestimmten Lebensereignissen. Es wird immer wieder Gründe geben, sich darüber Gedanken zu machen, ob für den Fall der Fälle ausreichend vorgesorgt ist. Die Bayerische hat dabei für Sie schon einmal vorausgedacht und 20 Ereignisse definiert. Schauen Sie selbst.

FAQ Berufsunfähigkeitsversicherung

Warum ist eine Berufsunfähigkeitsversicherung so wichtig?

Jeder vierte Beschäftigte in Deutschland* kann aufgrund eines Unfalls oder einer Krankheit irgendwann nur eingeschränkt oder gar nicht mehr arbeiten. Die finanziellen Folgen: Lohn oder Gehalt fallen irgendwann weg, die Kosten aber bleiben. Und die gesetzliche Absicherung ist selbst im besten Fall zu wenig. Zusätzliche finanzielle Vorsorge ist also wichtig.

* Quelle: Deutsche Rentenversicherung Bund

Wann ist man berufsunfähig?

Gemäß unserer Bedingungen gelten Sie als berufsunfähig, wenn:

- Sie infolge von Krankheit, Körperverletzung oder Kräfteverfall Ihrem zuletzt ausgeübten Beruf nicht mehr nachgehen können und auch keine andere Tätigkeit konkret ausüben, die Ihrer bisherigen Lebensstellung entspricht,

- die Berufsunfähigkeit ärztlich nachgewiesen ist,

- dieser Zustand für voraussichtlich mindestens sechs Monate ununterbrochen anhält und

- Sie zu mindestens 50 % berufsunfähig sind.

Reicht die gesetzliche Versorgung bei Berufsunfähigkeit nicht aus?

Leider nein. Über 340.000 Menschen in Deutschland beantragen jährlich eine Erwerbsminderungsrente aus der gesetzlichen Rentenversicherung. Durchschnittlich werden monatlich ca. 950 EUR Rente bei voller Erwerbsminderung ausgezahlt. Mit einer derart niedrigen Rente könnte fast niemand seinen Lebensstandard wie gewohnt beibehalten. Eine zusätzliche Absicherung mit einer Berufsunfähigkeitsversicherung ist daher wichtiger denn je.

Zahlt die Berufsunfähigkeitsversicherung auch, wenn ich länger, aber nicht dauerhaft erkrankt bin?

Ja, wenn Sie Ihre Berufsunfähigkeitsversicherung mit der Option AU-Schutz ergänzen, sind Sie auch bei vorübergehender Krankschreibung (mindestens sechs Monate) bzw. Arbeitsunfähigkeit abgesichert. Dabei genügt es schon, wenn die Arbeitsunfähigkeit erst drei Monate besteht, aber ein Facharzt bestätigt, dass sie noch mind. drei weitere Monate andauert.

Sie erhalten die volle Leistung dann rückwirkend ab dem ersten Tag der Krankschreibung. Denn auch eine vorübergehende Arbeitsunfähigkeit kann schnell ein Loch in die Haushaltskasse reißen – insbesondere bei Selbstständigen. Aber auch bei gesetzlich Krankenversicherten besteht der Anspruch auf Lohnfortzahlung nur sechs Wochen. Anschließend erhält man nur noch rund 75 % Prozent des Nettoeinkommens als Krankentagegeld.

Leistet die Berufsunfähigkeitsversicherung auch im Pflegefall?

Ja! Mit der BU-Absicherung der Bayerischen erhalten Sie die vertraglichen Berufsunfähigkeitsleistungen auch bei frühzeitig eintretender Pflegebedürftigkeit oder Demenz – unabhängig vom Vorliegen einer Berufsunfähigkeit.

Das ist wichtig, denn die gesetzliche Pflegeversicherung stellt lediglich eine soziale Grundsicherung in Form von unterstützenden Hilfeleistungen dar. Das bedeutet, dass auf einen Pflegebedürftigen trotzdem noch erhebliche Kosten zukommen.

Auf Wunsch können Sie mit der Option Pflege-Schutz die Pflegeleistung auch lebenslang mit uns vereinbaren. Dann läuft die Pflegerente auch nach Ende der Berufsunfähigkeitsleistungen einfach weiter.

Muss ich die Gesundheitsprüfung wiederholen, wenn ich meine Berufsunfähigkeitsversicherung, z. B. nach der Hochzeit oder nach einer Gehaltserhöhung anpassen möchte?

Nein, wir geben eine Nachversicherungsgarantie ohne erneute Gesundheitsprüfung. Bei bestimmten Ereignissen (z.B. Heirat, Geburt eines Kindes, Abschluss der Berufsausbildung, Karrieresprung etc.) können Sie somit die Berufsunfähigkeitsversicherung ganz einfach an Ihre geänderten Lebensumstände anpassen.

Muss ich die Beiträge weiterzahlen, wenn ich einen Antrag auf BU-Leistung angereicht habe, die Prüfung aber noch nicht abgeschlossen ist?

Wenn Sie einen Leistungsantrag auf eine Rentenleistung aus Ihrer BU-Versicherung einreichen, erhalten Sie möglicherweise schon kein Gehalt mehr, sondern nur noch das geringere Krankengeld.

Bis zum Abschluss der Leistungsprüfung kann das zeitlich allerdings etwas länger dauern. Damit Sie bis zur Leistungszusage der BU-Rente nicht auch noch die weiterhin eigentlich fälligen Beiträge zahlen müssen, können diese zinslos gestundet werden.

Haben Sie einen Anspruch auf die BU-Rente, entfällt ab dem festgestellten BU-Beginn die Beitragspflicht und Sie müssen die Beiträge ab diesem Zeitpunkt auch nicht mehr rückwirkend zahlen. Wird der Antrag abgelehnt, weil Sie die BU-Voraussetzungen nicht erfüllen und/oder wieder zurück in den Beruf können, müssen Sie die gestundeten Beiträge nachzahlen - selbstverständlich ohne Zinsen - und die BU-Versicherung läuft normal weiter.

Was muss als Beamter bei einer Berufsunfähigkeitsversicherung beachten?

Auch Beamtinnen und Beamte sind vor Dienstunfähigkeit (DU), der beamtenrechtlichen Bezeichnung für Berufsunfähigkeit, nicht geschützt. Wenn Sie verbeamtet sind, sollte Ihre private Absicherung dringend eine echte Dienstunfähigkeits-Klausel enthalten. So eine umfassende Dienstunfähigkeits-Klausel ist in der BU PROTECT bereits integriert.

Das Besondere: Anders als bei vielen anderen Versicherern wird die Dienstunfähigkeits-Rente schon nach der Vorlage von medizinischen Nachweisen und mit der Verfügung der Entlassung oder Ruhestandsversetzung durch den Dienstherrn bezahlt. Sofern der Pensionierte nicht wieder ins Beamtenverhältnis versetzt wird, erfolgt keine medizinische Nachprüfung.

Spezielle Beamtengruppen wie Polizei, Justizvollzug oder Feuerwehr können sich optional über eine zusätzliche Vereinbarung (Besondere Dienstunfähigkeitsklausel) mit der Option “Vollzugsdienst-Schutz” absichern.

⇒ Hier erfahren Sie mehr zur Dienstunfähigkeitsabsicherung.

Ich bin bei der Bundeswehr. Wie kann ich mich gegen die finanziellen Folgen einer Dienstunfähigkeit schützen?

Als Soldatin oder Soldat sind Sie besonderen Anforderungen ausgesetzt: hohe körperliche und seelische Belastbarkeit, der Umgang mit Waffen und Auslandseinsätze in Krisengebieten verlangen Ihnen viel ab. Diese speziellen Bedingungen stellen hohe Ansprüche an eine Dienstunfähigkeitsabsicherung. Genau hier setzt die Bayerische an und bietet eine Lösung speziell für Angehörigen der Bundeswehr. Informieren Sie sich hier.

⇒ Hier erfahren Sie mehr zur Dienstunfähigkeitsabsicherung für Soldaten und Soldatinnen.

Gibt es eine Alternative zur Berufsunfähigkeitsversicherung?

Eine echte Alternative zur Berufsunfähigkeitsversicherung gibt es nicht. Jedoch ist für manche Personengruppen der Abschluss einer BU-Versicherung nur schwer oder gar nicht möglich. Das gilt z.B. für einige Berufsgruppen wie Dachdecker, Schauspieler oder Musiker oder für Menschen mit bestimmten Vorerkrankungen. Für sie kann eine Grundfähigkeitenversicherung eine alternative Möglichkeit zur Absicherung sein. Sie leistet eine monatlich vereinbarte Rente, wenn eine oder mehrere Grundfähigkeiten verloren gehen. Die Grundfähigkeitsversicherung kann u.a. für körperlich arbeitende Menschen und geistig Kreative eine sinnvolle Absicherung darstellen. Informieren Sie sich hier.