Wir sind hier, um Fragen zu beantworten.

Welche Vorteile bietet Blue Invest gegenüber dem Vorgängerprodukt? Warum wurden die Kosten der Pangaea Life Fonds erhöht? Wir klären auf und zeigen, warum Blue Invest das Portfolio der Zukunft hat.

Wieso wurde aus Pangaea Life Invest eigentlich Blue Invest?

Mit vereinten Kräften verbinden wir bei Blue Invest die Expertise zweier Unternehmen. Ganz nach dem Motto "Jeder soll das tun, was er am besten kann” fokussiert sich Pangaea Life auf das Management der nachhaltigen Sachwertefonds, während die Bayerische die individuellen Vorsorgelösungen als Versicherungsmantel bereitstellt. Somit entstand mit Blue Invest ein Produkt von der Bayerischen powered by Pangaea Life.

Werfen wir einen Blick auf die Ausstattungsmöglichkeiten.

Anlageoption nach Wahl

Monatlicher Sparbeitrag, eine Einmalzahlung oder eine Kombination aus den beiden Anlageoptionen. Darüber hinaus ist eine individuelle Entscheidung bei der Fondsauswahl möglich.

Bedarfsgerecht

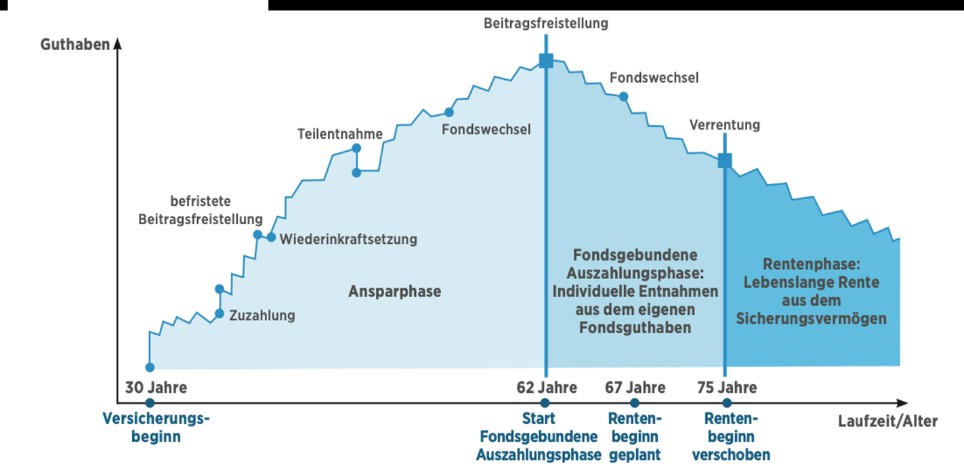

Flexible Möglichkeiten während der Anspar- und Auszahlungsphase wie z.B. Zuzahlungen und Entnahmen sowie ein flexibler Rentenbeginn.

Optionale Ausstattung

Vertragliche Ergänzungen wie Ablaufmanagement, Rebalancing oder eine Berufsunfähigkeits-Zusatzversicherung.

So individuell wie das Leben.

Das Leben steckt voller Überraschungen und Herausforderungen. Je nach Lebenslage kann die Zukunftsvorsorge an die aktuelle Situation angepasst

werden.

Stimmt das? Wir reden Klartext.

Pangaea Life Blue Energy

Der Pangaea Life Blue Energy investiert hauptsächlich in Erneuerbare-Energien-Anlagen, insbesondere in Photovoltaik, Wind- und Wasserkraftanlagen, sowie in Energiespeicher und energieeffiziente Projekte.

Pangaea Life Blue Living

Der Pangaea Life Blue Living investiert in nachhaltige Immobilien weltweit, mit Fokus auf die Metropolregionen Deutschlands, sowie auf Top-Metropolen im Süden der USA („US Sunbelt“). Die Gebäude haben eine hohe Energieeffizienz. Sie bieten geförderten Wohnraum, Kita-Plätze, E-Mobilität-Konzepte und eine gute Anbindung an den öffentlichen Nahverkehr.

FAQ Blue Invest

Pangaea Life - die nachhaltige Produktlinie der Bayerischen

Sozial und ökologisch verantwortlich handeln und investieren - mit nachhaltigen Fonds, die in Grundbedürfnisse und Zukunftsmärkte wie erneuerbare Energien und nachhaltige Immobilien investieren.

Das möchten wir weitergeben und haben deshalb die nachhaltigen Sachwerte-Fonds von Pangaea Life mit den individuellen Vorsorgelösungen der Versicherungsgruppe die Bayerische kombiniert.

Termine:

- Mi., 05.02.2025 10:00 - 11:00 Uhr

- Fr., 07.03.2025 10:00 - 11:00 Uhr

- Di., 08.04.2025 10:00 - 11:00 Uhr

- Mo.,12.05.2025 10:00 - 11:00 Uhr

- Fr., 27.06.2025 10:00 - 11:00 Uhr

- Mo.,18.08.2025 10:00 - 11:00 Uhr

- Mo., 22.09.2025 10:00 - 11:00 Uhr

Blue Invest Erklärvideo